Chúng tôi có thể cải thiện như thế nào?

Bài viết này có những thông tin sai lệch hoặc chưa chính xác

Hãy cho chúng tôi biết thông tin nào chưa chính xác.

Bạn không cần điền thông tin này nếu không thấy thoải mái. Nhấn Gửi ý kiến ở dưới đây để tiếp tục đọc.

Bài viết này không cung cấp đủ thông tin

Hãy cho chúng tôi biết bài viết đang thiếu điều gì.

Bạn không cần điền thông tin này nếu không thấy thoải mái. Nhấn Gửi ý kiến ở dưới đây để tiếp tục đọc.

Tôi có câu hỏi.

Các bài viết của MarryBaby chỉ có tính chất tham khảo, không thay thế cho việc chẩn đoán hoặc điều trị y khoa. Nếu có góp ý, vui lòng chia sẻ ở khung phía dưới!

Nếu bạn gặp nguy hiểm hoặc cần cấp cứu, bạn phải gọi ngay cho các dịch vụ cấp cứu gần bạn, hoặc

Bí quyết lập kế hoạch tài chính gia đình trọn đời bạn cần biết

Kế hoạch tài chính gia đình của bạn như thế nào? Ở tuổi 30, con người đã đạt được sự chín chắn về tuổi đời, tuổi nghề đồng thời sở hữu 1 gia đình nhỏ.

Họ cũng có được công việc vững chắc với khoản tài chính ổn định. Bạn đã bao giờ nghĩ đến việc lập kế hoạch tài chính cụ thể để cuộc sống tương lai của bạn thêm ổn định, khi tuổi tác ngày càng lớn, khả năng cạnh tranh giảm?

Lập kế hoạch tài chính gia đình và kiểm soát dòng tiền với nguyên tắc 6 chiếc lọ

Công thức này do T. Harv Eker, tác giả của cuốn sách “Bí mật tư duy triệu phú”, “Làm giàu nhanh”, sáng tạo. Theo Harv Eker, bất cứ ai cũng có thể sử dụng phương pháp 6 chiếc lọ để quản lý tiền bạc, kể cả khi bạn không có nhiều tiền để quản lý.

Điều quan trọng, bạn cần phát triển và duy trì thói quen lành mạnh này. Thậm chí với 100 nghìn đồng, bạn vẫn có thể bắt đầu áp dụng tiết kiệm.

Đầu tiên, chia số tiền đang sở hữu vào 6 chiếc lọ hoặc 6 tài khoản ngân hàng, hay còn gọi là 6 quỹ tài chính. Lưu ý, 6 quỹ này cần phải tách biệt hoàn toàn.

Mỗi khi tiền về, có lương hay thưởng hoặc bất kể nguồn thu nhập nào, kế hoạch tài chính gia đình lý tưởng là chia khoản tiền này vào 6 quỹ: Chi tiêu hàng ngày, Tiết kiệm dài hạn, Đầu tư giáo dục, Hưởng thụ, Cho tặng, Tự do tài chính.

1. Chi tiêu hàng ngày cho gia đình: 55%

Quỹ này giúp bạn đảm bảo nhu cầu thiết yếu hàng ngày của cuộc sống: Ăn uống, xăng xe, điện thoại, hóa đơn điện nước, quần áo và các chi phí khác.

Nếu cảm thấy khó khăn khi không thể sống với 55% thu nhập hoặc cần gia tăng nguồn thu hay muốn đơn giản hóa cuộc sống, nên tìm cách tiết kiệm thay thế. Chẳng hạn thay vì đi taxi, bạn chuyển sang xe bus, xe máy; thay vì ra ngoài ăn, tự nấu nướng ở nhà.

2. Tiết kiệm dài hạn: 10%

Quỹ này lập ra với hai mục đích: Tiết kiệm cho dài hạn và tiết kiệm cho những trường hợp khẩn cấp. Ban đầu, bạn nên chia số tiền 10% tổng thu nhập này thành hai phần bằng nhau cho hai mục đích.

Khi đã tiết kiệm đủ cho những trường hợp khẩn cấp, giá trị tương đương khoảng 6 tháng chi tiêu hàng ngày, bạn có thể cất riêng khoản này. Sau đó, tập trung toàn bộ cho những mục tiêu lâu dài như mua nhà, mua ô tô, cho con vào đại học.

3. Đầu tư giáo dục: 10%

Bạn dùng quỹ này để phát triển giáo dục cho cả gia đình: Tham gia các lớp học, hội thảo, mua sách vở. Bạn nên nhớ, cách đầu tư tốt nhất chính là đầu tư vào học tập, không chỉ cho con cái mà cả cho bản thân.

4. Hưởng thụ: 10%

Dùng quỹ này để chăm sóc bản thân, giúp bản thân và cả nhà tận hưởng cảm giác gia đình có thu nhập, từ đó tăng chỉ số hạnh phúc cho mỗi người.

Harv Eker khuyên rằng bạn nên tiêu hết tiền của quỹ này ngay khi kết thúc tháng. Tuy nhiên, nếu muốn trải nghiệm dịch vụ đắt đỏ hơn, chẳng hạn cùng nhau đi du lịch nước ngoài, bạn có thể tiết kiệm quỹ này trong một quý trước khi sử dụng.

5. Cho tặng: 5%

Quỹ này dùng để làm từ thiện, giúp đỡ người thân, bạn bè như một cách thể hiện lòng biết ơn cuộc sống. Sống cũng có nghĩa là sẻ chia, bạn cho đi để nhận lại nhiều hơn. Vì vậy đừng quên dành 5% số thu nhập hàng tháng cho chiếc lọ cho tặng.

6. Tự do tài chính: 10%

Tự do tài chính đồng nghĩa bạn sống một cuộc sống như mong muốn, nhưng không nhất thiết phải làm việc quá cật lực hay phụ thuộc tài chính vào một ai khác. Nhiều người có thể về hưu sớm, sống thoải mái là nhờ họ được tự do tài chính.

Với tiền trong quỹ này, bạn tuyệt đối không đụng đến, bởi chiếc lọ Tự do tài chính chỉ dùng để đầu tư và tạo ra thu nhập thụ động cho bạn. Lập quỹ này thường được ví như nuôi một con ngỗng để đẻ trứng vàng.

Do đó, bạn tuyệt đối không được ăn thịt ngỗng, tức là không được tiêu tiền trong kế hoạch tài chính gia đình cố định này.

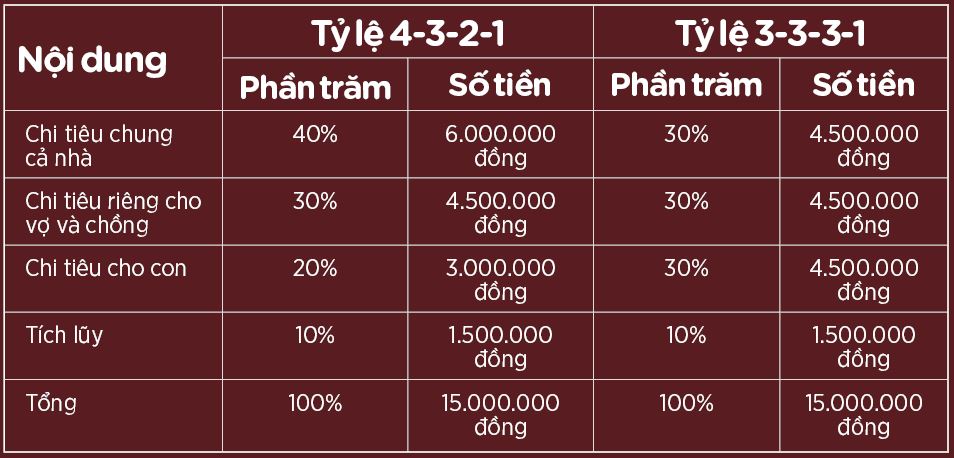

Kế hoạch tài chính và dòng tiền theo nguyên tắc 4-3-2-1

Dù thu nhập gia đình bạn là bao nhiêu, cũng nên để dành tiết kiệm ít nhất 10%. Chẳng hạn với thu nhập 15 triệu đồng mỗi tháng, để đảm bảo chi tiêu trong gia đình, kế hoạch tài chính gia đình lý tưởng là bạn nên chia tổng thu nhập của hai vợ chồng thành 4 quỹ:

- Chi tiêu chung cả nhà

- Chi tiêu riêng cho vợ chồng

- Chi tiêu cho con và phần còn lại là Tích lũy

Có thể chia theo tỉ lệ lần lượt là 4-3-2-1 hay 3-3-3-1 tùy điều kiện thực tế của gia đình theo bảng dưới đây:

Sau khi lĩnh lương, bạn nên chia số tiền theo tỉ lệ và bỏ riêng từng quỹ vào các phong bì để chi tiêu. Tuyệt đối đừng vì bí bách, lấy quỹ này dùng tạm cho quỹ kia, hay đến ngày đóng học phí cho con phải chạy đôn chạy đáo vay mượn.

Để tránh tình trạng tiền nong chật vật, những khoản cố định bắt buộc phải chi như tiền sữa, tiền học cho con, tiền đi chợ, điện, nước, gas bạn cũng chia nhỏ, bỏ vào từng phong bì riêng và kiên quyết không dùng đến.

Khi có con nhỏ, chi phí của gia đình sẽ tăng lên đáng kể. Bạn chỉ có thể dành 4.500.000-6.000.000 đồng chi tiêu chung cả nhà, vì vậy nên lên kế hoạch tài chính gia đình càng cụ thể càng tốt. Ví dụ mỗi ngày sẽ dùng bao nhiêu tiền. Lưu ý dù có thế nào, cũng đừng tiêu nhiều hơn số tiền đã định.

Bạn cũng nên đặt mục tiêu để dành mỗi tháng một khoản nhất định, phòng khi có việc cần như đau ốm, quà cáp sinh nhật, cưới hỏi. Số tiền để dành này cất vào một phong bì niêm phong cẩn thận.

Lập kế hoạch tài chính gia đình ở cột mốc 30 tuổi

Kế hoạch tài chính gia đình cần lập càng sớm càng tốt. Cụ thể là từ 30 tuổi dù đã kết hôn hay chưa, bạn cũng nên chuẩn bị sẵn những khoản tiền này:

1. Lập quỹ dự phòng khẩn cấp

30 tuổi không còn là giai đoạn mơ mộng viển vông, bạn cần nghĩ đến việc lập quỹ dự phòng khẩn cấp. Mỗi tháng hãy gửi một khoản tiền cố định vào quỹ này, phòng các trường hợp bạn không lường tới được: mất việc làm, bị tai nạn, bị mất số tiền đáng kể.

Số tiền nên có trong quỹ này từ 4-6 tháng lương trung bình của bạn. Bạn đừng đụng đến khoản tiền này cho các mục đích du lịch, mua sắm. Duy trì quỹ này càng lâu, tuổi về hưu của bạn càng nhẹ nhàng.

2. Chuẩn bị cho việc về hưu

Đừng đợi tới khi bạn 35, 40 tuổi, khi sức khỏe đã có dấu hiệu đi xuống, khả năng cạnh tranh với nhân sự mới giảm sút mới tính chuyện tiết kiệm.Bắt đầu lập tài khoản hưu trí càng sớm thì số tiền bạn có để dưỡng già càng nhiều.

Tốt nhất, bạn ước lượng số tiền bạn cần dùng hàng tháng khi về hưu, trích 10% lương cho vào tài khoản tiết kiệm. Giữ nguyên, tăng dần số tiền này giúp tương lai bạn ổn định hơn.

3. Đầu tư cho bản thân

Muốn gia tăng khả năng cạnh tranh trong công việc, khởi sự doanh nghiệp riêng, bạn đừng bao giờ ngừng học hỏi và trau dồi chuyên môn cần tiết.

Bạn có thể theo học các khóa đào tạo tại các trung tâm chuyên ngành kinh tế, học online, tham dự hội thảo, hoặc đơn giản hơn là tìm mua sách chuyên ngành cần học.

4. Đầu tư kiếm lời

Đừng tưởng phải giàu có mới có thể đầu tư sinh lợi. Bạn có thể dùng tiền dành dụm đầu tư vào các khoản: mua đất, mua nhà giá rẻ cho thuê lại, đầu tư vào chứng khoán.

Trên thực tế, bạn chỉ cần một số vốn nhỏ để bắt đầu đầu tư. Đầu tư từ sớm cũng là cách để tăng lượng tiền tiết kiệm. Đầu tư kiếm lời từ những khoản nhỏ trước, sau đó số vốn ngày càng tăng, bạn sẽ tiếp tục đầu tư các khoản cao hơn.

5. Mua bảo hiểm nhân thọ

Phụ nữ 30 tuổi thường đã có gia đình, chồng con, đồng nghĩa với việc phải có trách nhiệm với người khác. Mua bảo hiểm nhân thọ cho bản thân là giải pháp tài chính thông minh nếu chẳng may bạn gặp chuyện không may về công việc, sức khỏe.

Theo chuyên gia tài chính, mức mua bảo hiểm nhân thọ nên có mức từ 7-10 lần lương của bạn, đủ chi trả cho tiền học của con cái, tiền chi dùng hàng tháng nếu có điều bất trắc xảy ra

6. Thử yêu cầu tăng lương

Nếu đã gắn bó với công ty 5-7 năm mà mức lương chưa mong muốn, bạn nên chủ động đề nghị sếp tăng lương khi thấy mình xứng đáng. Đòi hỏi quyền lợi chính đáng của mình cũng là cách giúp sếp nhìn nhận khả năng của bạn.

Trước khi đưa ra mức lương đề nghị, bạn bạn cần nghiên cứu thật kỹ về mức lương trên thị trường, những giá trị mà mình đem lại cho công ty, và cách đàm phán sao cho tế nhị nhưng hiệu quả.

Để đảm bảo tài chính tuổi 30, bạn bắt buộc phải nắm rõ về thói quen chi tiêu của bản thân. Bạn phải có khoản tiết kiệm hưu trí, quỹ phòng ngừa bất trắc, tiền đầu tư cho con ăn học

Tìm ứng dụng quản lý chi tiêu qua các ứng dụng smartphone, dụng cụ online, ghi chép cẩn thận để theo dõi các khoản chi tiêu và điều chỉnh cho hợp lý vào mỗi tháng.

Ở tuổi 30, bạn chưa già nhưng cũng không còn quá trẻ để có thể vô tư mãi. Tương lai luôn luôn bất định. Lời khuyên của Marry Baby là bạn nên nghiêm túc lập kế hoạch tài chính ngay từ bây giờ để tạo cuộc sống tốt đẹp 30-40 năm sau.

Các loại bảo hiểm cho gia đình

Bênh cạnh vấn kế hoạch tài chính gia đình thì bảo hiểm cũng là vấn đề quan trọng gia đình bạn cần quan tâm. Có 3 loại hình bảo hiểm dành cho gia đình phổ biến hiện nay:

1. Bảo hiểm y tế

Bảo hiểm y tế hộ dành cho cả gia đình là hình thức chăm sóc sức khỏe cho tất cả thành viên có tên trong sổ hộ khẩu hoặc sổ tạm trú. Đây cũng là bảo hiểm không mang tính lợi nhuận do Nhà nước tổ chức thực hiện.

Quyền lợi của Bảo hiểm y tế là người tham gia được hỗ trợ chi phí khám, chữa bệnh và điều trị nội trú tại hệ thống bệnh viện Trung ương, tỉnh, huyện hoặc xã (tùy theo lựa chọn đúng tuyến hay trái tuyến).

2. Bảo hiểm sức khỏe

Khác với bảo hiểm y tế hộ gia đình, bảo hiểm y tế thương mại hay bảo hiểm sức khỏe do các công ty bảo hiểm phi nhân thọ, hoạt động dưới sự kiểm soát của nhà nước cung cấp.

Người tham gia bảo hiểm sẽ được chi trả một phần hoặc toàn bộ chi phí khám chữa bệnh cũng như chi phí thuốc men, điều trị nếu chẳng may gặp vấn đề về sức khỏe.

Mức phí đóng bảo hiểm sức khỏe phụ thuộc vào điều kiện kế hoạch tài chính gia đình của người tham gia và có thể tỷ lệ thuận với quyền lợi bảo hiểm. Đóng phí bảo hiểm càng cao thì bạn sẽ nhận được càng nhiều quyền lợi và chất lượng phục vụ tốt hơn.

3. Bảo hiểm tai nạn

Bảo hiểm tai nạn được xem như giải pháp hỗ trợ kế hoạch tài chính gia đình kịp thời trong trường hợp người được bảo hiểm gặp phải tai nạn ngoài ý muốn, dẫn đến người tham gia tử vong hoặc thương tật toàn bộ vĩnh viễn.

Quyền lợi của bảo hiểm tai nạn là hỗ trợ chi trả các chi phí liên quan trong quá trình điều trị, bao gồm phí nằm viện, phí thuê phòng, thuê xe cấp cứu, phí phẫu thuật hoặc sử dụng thiết bị y tế (tùy theo quy định của mỗi công ty).

4. Bảo hiểm nhân thọ

Bảo hiểm nhân thọ cho gia đình là sản phẩm bảo hiểm bảo vệ tài chính cho gia đình người tham gia, người thụ hưởng nếu chẳng may người tham gia bảo hiểm gặp phải rủi ro thương tật, tử vong, bệnh hiểm nghèo… tùy thuộc vào quyền lợi cụ thể được quy định trên hợp đồng bảo hiểm.

Các sản phẩm bảo hiểm nhân thọ hiện nay còn có thêm nhiều hình thức với các quyền lợi phong phú hơn như bảo hiểm nhân thọ kết hợp đầu tư, bảo hiểm nhân thọ với quyền lợi chăm sóc sức khỏe…

Trên đây là những kinh nghiệm giúp lập kế hoạch tài chính gia đình. Chỉ cần áp dụng và tuân thủ nghiêm túc kế hoạch đã đề ra sẽ thấy được hiệu quả. Hy vọng qua những thông tin nêu trên bạn sẽ rút ra được giải pháp phù hợp với gia đình mình.

Marry Baby

Các bài viết của MarryBaby chỉ có tính chất tham khảo, không thay thế cho việc chẩn đoán hoặc điều trị y khoa.

3. A Developmental Study of Family Financial Management Practices

https://www.acrwebsite.org/volumes/6486/volumes/v13/NA-13 Truy cập ngày 30/9/2021 4. Family Financial Management — Planning for the Future https://extension.arizona.edu/sites/extension.arizona.edu/files/pubs/az1341i.pdf Truy cập ngày 30/9/2021 5. Family financial management: a real world perspective https://lib.dr.iastate.edu/cgi/viewcontent.cgi?article=12386&context=rtd Truy cập ngày 30/9/2021